Définition de la banque centrale

Une Banque centrale est une institution financière dont le rôle principal est d'assurer la stabilité du système bancaire et financier d'un pays ou d'une zone monétaire (par exemple, la zone euro).

Chaque pays et chaque zone monétaire disposent d'une banque centrale :

- en France : la Banque de France ;

- pour la zone euro : la Banque centrale européenne (BCE) ;

- au Royaume-Uni : la Banque d'Angleterre (Bank of England) ;

- aux États-Unis : la Réserve Fédérale (« Fed » ou Federal Reserve), etc.

L'eurosystème et le système européen des banques centrales (SEBC)

Tous les États membres de l'Union européenne n'ont pas adopté l'euro comme monnaie unique (c'est le cas du Royaume-Uni et du Danemark). Uncadre institutionnel spécifique a donc été créé afin de distinguer les banques centrales des États membres de la zone euro des autres banques centrales de l'UE.

L'eurosystème

L'Eurosystème est composé :

- de la Banque centrale européenne (BCE), créée le 1er juin 1998 et dont le siège est situé à Francfort (Allemagne),

- des Banques centrales nationales (BCN) des États membres de la zone euro.

Le système européen des banques centrales (SEBC)

Le Système Européen de Banques Centrales (SEBC) réunit la BCE et les Banques centrales nationales de tous les États membres de l'UE, ayant adopté l'euro ou non.

L'Eurosystème et le SEBC ont un objectif commun : celui de maintenir la stabilité des prix dans l'Union européenne. Les banques centrales des États membres de l'Union Européenne n'ayant pas adopté l'euro se sont engagées à respecter la politique monétaire définie par la BCE.

La politique monétaire de la banque centrale européenne

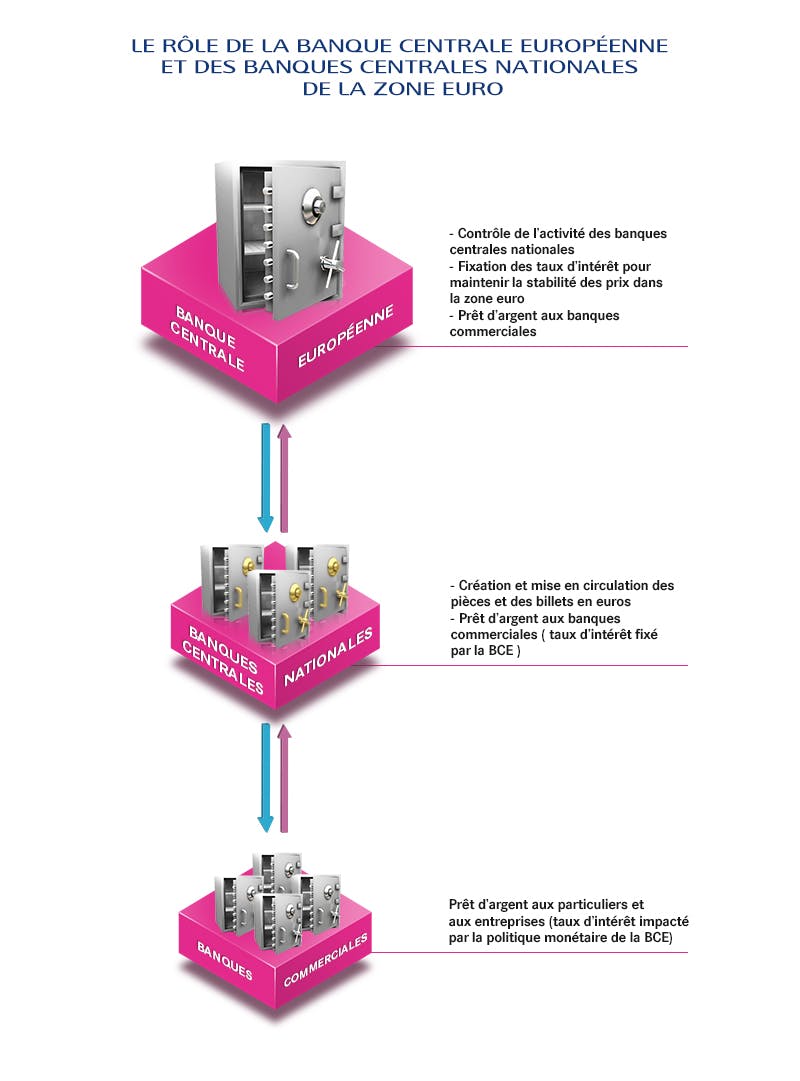

Le rôle de la Banque centrale européenne est de maintenir la stabilité des prix dans la zone euro. La BCE peut décider d'augmenter ou de diminuer certains taux d'intérêt. Plusieurs instruments sont à sa disposition : les opérations d'« open market », les facilités permanentes et les réserves obligatoires.

Les opérations d'« open market »

Lorsqu'une banque commerciale accorde un prêt à l'un de ses clients (par exemple, un prêt immobilier) ou lorsqu'elle a besoin de liquidités, elle peut emprunter des fonds :

- auprès d'autres banques commerciales sur le marché interbancaire ;

- auprès de la Banque centrale nationale,

- auprès de la Banque centrale européenne.

Les taux d'intérêt auxquels les banques commerciales empruntent de l'argent sont fixés par la BCE et leur servent de référence pour déterminer les taux d'intérêt des crédits proposés à leurs clients.

Le taux directeur ou de refinancement

Le taux de refinancement (appelé « taux Refi » ou « taux directeur ») auquel les banques commerciales de la zone euro empruntent à la Banque centrale européenne et aux Banques centrales nationales est de 0,150 % depuis le 11 juin 2014. Il s'agit du taux le plus bas depuis sa création.

(Source : Banque de France, 3 juillet 2014)

Les facilités permanentes

Les facilités permanentes permettent aux banques commerciales d'emprunter ou de déposer de l'argent, sans limitation de montant et à la journée, auprès des Banques centrales nationales. Les taux d'intérêt appliqués à ces opérations financières sont fixés par la BCE :

- le taux appliqué aux dépôts est appelé le « taux plancher »,

- le taux appliqué aux prêts est appelé le « taux plafond ».

Les réserves obligatoires

Les banques commerciales doivent déposer un certain pourcentage des crédits accordés à leurs clients sur un compte ouvert auprès des Banques centrales nationales. Ce pourcentage a été modifié une seule fois par la BCE, passant de 2% à 1% en 2012.

Le contrôle des banques par la banque centrale européenne

De nouvelles missions ont été confiées à la BCE afin d'assurer la solidité du système bancaire européen. Il s'agit du mécanisme de surveillance unique (MSU).

Depuis novembre 2014, la BCE a le pouvoir de contrôler les établissements de crédit dans tous les États membres la zone euro. La fonction de la Banque centrale européenne sera notamment d'octroyer ou de retirer les agréments accordés aux établissements de crédit pour l'exercice de leur activité.

À quoi servent les banques centrales nationales de la zone euro ?

Les Banques centrales nationales (BCN) de la zone euro sont chargées :

- de la création monétaire et de la mise en circulation des pièces et billets de banque, sous réserve de l'approbation par la BCE du volume de monnaie émis (un encours trop important pouvant engendrer de l'inflation) ;

- du bon fonctionnement du système de distribution de la monnaie.

Les BCN peuvent en outre exercer des activités en parallèle si elles sont conformes aux objectifs définis par la BCE.

La Banque de France assure par exemple le secrétariat de la Commission de surendettement des ménages et surveille pour le compte de l'Autorité de contrôle prudentiel l'activité des établissements de crédit, des entreprises d'assurance et des mutuelles.

Les banques centrales nationales sont indépendantes vis-à-vis des autorités gouvernementales et de l'administration fiscale. Toutefois, la BCE peut leur adresser des orientations et des instructions pour veiller à la mise en œuvre de leur objectif commun.

Pour aller plus loin :

Avertissement : Les informations fournies par LCL proviennent de sources dignes de foi mais ne sauraient entraîner sa responsabilité en cas d'inexactitude.