Agence de notation : définition

Une agence de notation financière est une entreprise privée qui évalue la capacité d'un emprunteur à rembourser le capital et les intérêts d'une dette spécifique ou de l'ensemble de ses dettes (à court terme ou long terme), en attribuant à ce dernier une « note de crédit ».

L'emprunteur concerné peut être un État, une collectivité locale (commune, département, région) ou une entreprise.

Fin 2013, trois agences de notation de crédit se partageaient 95 % du marché mondial de la notation : Standard & Poor's, Moody's Investors Service et Fitch Rating.

(Source : L'Agefi, décembre 2013)

La notation financière (« rating ») par les agences

Les notes de crédit attribuées par les agences de notation

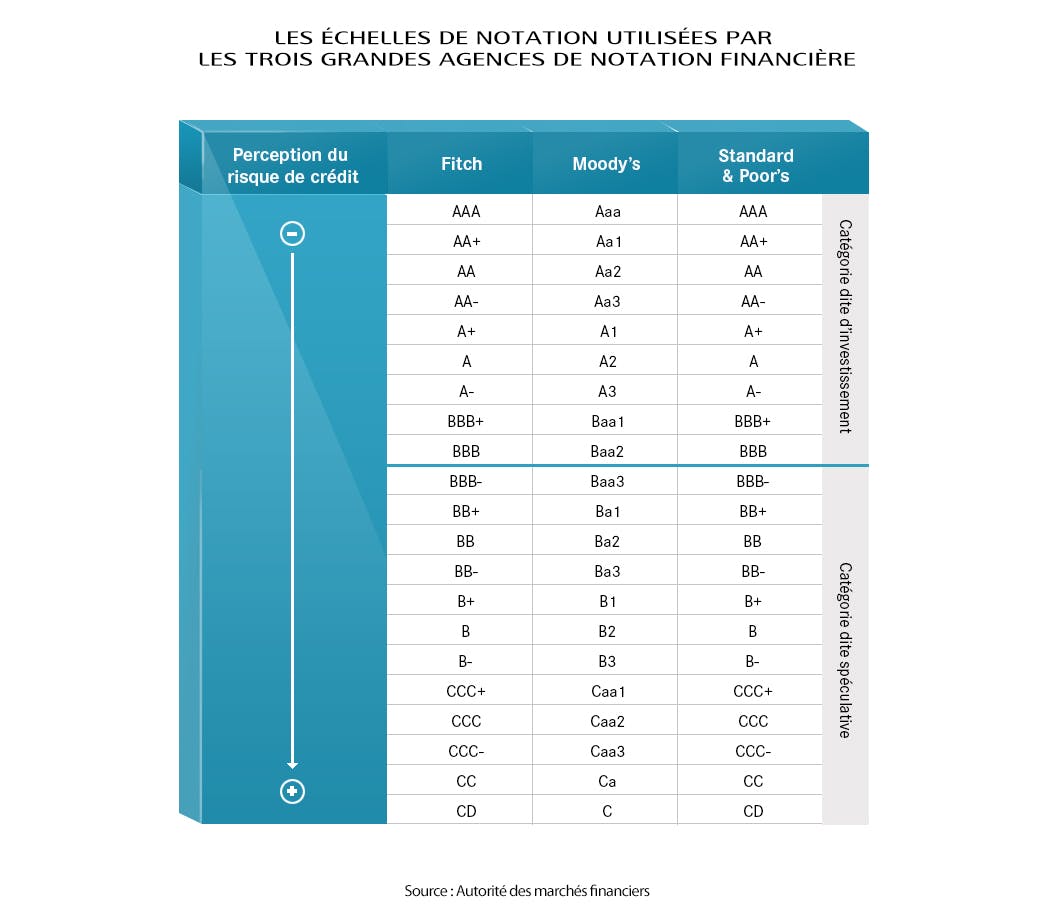

Le rôle des agences de notation est d'apprécier le risque de non-remboursement des dettes de l'emprunteur. Plus la note est élevée, plus le risque est faible.

Les notes de crédit sont représentées, selon l'agence qui les attribue, par un symbole composé d'une ou de plusieurs lettres, accompagnées ou non d'un chiffre ou d'un signe « + » ou « - ».

Les échelles de notation financière varient d'une agence de rating à une autre. Les grandes agences de notation financière distinguent toutefois deux catégories de notation :

- la catégorie investissement, pour les titres de dette jugés globalement sûrs ;

- la catégorie spéculative pour les titres de dette considérés comme étant risqués.

La note de crédit peut être complétée d'une « perspective de notation » positive ou négative selon que l'agence de notation prévoit une amélioration ou une dégradation de la santé financière de l'emprunteur.

L'impact de la notation par les agences de notation financière

La note de crédit est un des critères d'investissement examinés par des investisseurs. Par ailleurs, lorsqu'une agence de notation financière attribue une note à une entreprise, à un État ou une collectivité, celle-ci a un impact direct sur le taux d'intérêt auquel l'entité peut emprunter des fonds aux investisseurs.

Plus la notation est élevée, plus l'emprunteur paiera un taux d'intérêt faible, car il est réputé présenter un profil de risque de non-remboursement faible. Au contraire, si la note de crédit est moyenne ou mauvaise, l'emprunteur paiera un taux d'intérêt plus élevé.

En cas de dégradation de sa note, l'emprunteur subit généralement une hausse du coût de son financement.

Le système de notation financière

Le processus de notation par les agences

Une agence de notation financière peut :

- prendre l'initiative de noter un emprunteur et vendre son analyse à des investisseurs éventuels,

- ou noter un emprunteur à sa demande, en échange d'une rémunération (d'où, potentiellement, un conflit d'intérêts).

Des analystes de crédit recueillent des informations publiques sur la situation financière de l'entité concernée. La note de crédit est ensuite votée par un comité de notation.

Les méthodes de notation financière

Chaque agence de notation financière a une méthode de notation particulière. Un même emprunteur peut donc se voir attribuer des notes différentes, selon l'appréciation et le calendrier de l'agence de notation.

Voici, par exemple, la notation de la France par les principales agences de notation :

- Moody's : Aa1 (2e meilleur niveau d'appréciation), en janvier 2014 ;

- Standard & Poor's : AA (3e meilleur niveau d'appréciation) en avril 2014 ;

- Fitch Ratings : AA+ (2e meilleur niveau d'appréciation), en juin 2014.

Les critères pris en compte pour déterminer la notation d'une entreprise, d'une collectivité locale ou d'un État sont à la fois quantitatifs (données financières) et qualitatifs (la stabilité politique pour un État, la stratégie commerciale pour une entreprise). Des données macroéconomiques sont également étudiées : l'évolution d'un secteur d'activité pour une entreprise, la démographie et l'évolution des finances publiques pour un État ou une collectivité.

Agences de notation : quel régime juridique ?

A la suite de la crise financière de 2008 et la mise en cause du rôle joué par les agences de notation de crédit, la Commission européenne a créé un régime juridique spécifique applicable aux agences de notation financière exerçant en Europe afin de mieux protéger les investisseurs et les marchés financiers européens.

La régulation des agences de notation financière

Depuis 2011, l'Autorité européenne des marchés financiers (en anglais ESMA « European Securities and Markets Authority ») a pour mission de surveiller les agences de notation financière. L'ESMA dispose de plusieurs pouvoirs :

- octroi d'un agrément aux agences de notation pour l'exercice de leur activité en Europe : l'ESMA évalue notamment les procédures mises en œuvre par les agences pour émettre une note ainsi que leur gouvernance ;

- pouvoir d'enquête : demande de renseignements, interrogatoires, inspection sur place afin de vérifier le respect de la réglementation européenne ;

- pouvoir de sanction : astreintes, amendes, retrait de l'agrément.

Consultez la liste des agences de notation financière agréées par l'ESMA

Transparence et gouvernance des agences de notation

Depuis 2013, chaque agence de notation financière opérant au sein de l'Union européenne doit :

- mettre en place un calendrier indiquant les dates où elle note les États membres de l'Union européenne ;

- émettre des notations indépendantes (par exemple, interdiction de noter une entité qui détiendrait plus de 10% du capital de l'agence de notation financière) ;

- rendre publiques les méthodes et hypothèses sur lesquelles repose leur notation.

Avertissement : Les informations fournies par LCL proviennent de sources dignes de foi mais ne sauraient entraîner sa responsabilité en cas d'inexactitude.