Solutions pour financer son entreprise

Les entreprises peuvent financer leurs investissements et leur besoin de trésorerie courante de différentes façons :

- apports de capitaux, via notamment des émissions d’actions et de titres de créances (obligations…),

- prêts bancaires classiques,

- avances remboursables,

- subventions d'entreprise,

- garantie des financements bancaires.

Les sources de financement des entreprises

Pour accéder à ces financements, les entreprises peuvent faire appel à différents acteurs du financement des entreprises : banques, investisseurs privés, financeurs solidaires, organismes publics, crowdfunding, etc.

Si les banques constituent l'interlocuteur privilégié des entreprises, il existe également un organisme de financement public spécifiquement institué pour favoriser le développement des entreprises, Bpifrance.

Bpifrance, la banque publique d’investissement pour financer les entreprises

Créé par la loi du 31 décembre 2012, Bpifrance est le fruit du regroupement de plusieurs organismes publics dédiés au financement des entreprises françaises (Oséo, CDC Entreprises, FSI et FSI Régions). La Banque publique d’investissement est un groupe public au service du financement et du développement des entreprises. Elle agit en appui des politiques publiques de l’État, afin de soutenir la croissance durable, l’emploi et la compétitivité de l’économie.

Bpifrance met à disposition des entreprises des équipes implantées dans chaque région pour favoriser le développement de leur activité.

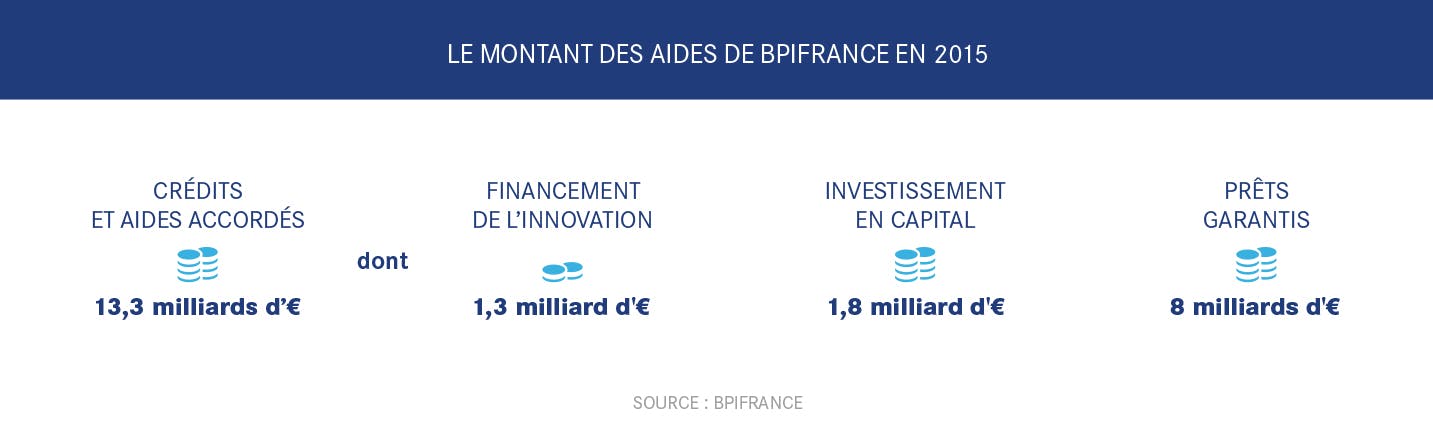

Les différents types de financement des entreprises de Bpifrance

Les entreprises peuvent bénéficier d'un appui financier à chaque étape de leur vie : garantie des prêts bancaires pour les nouveaux entrepreneurs, financement de reprise d'entreprise… Il s’agit d’un continuum de financement des entreprises à chaque étape clé de leur développement.

Ce soutien peut prendre différentes formes : l'apport de capitaux, des prêts et/ou des garanties des financements.

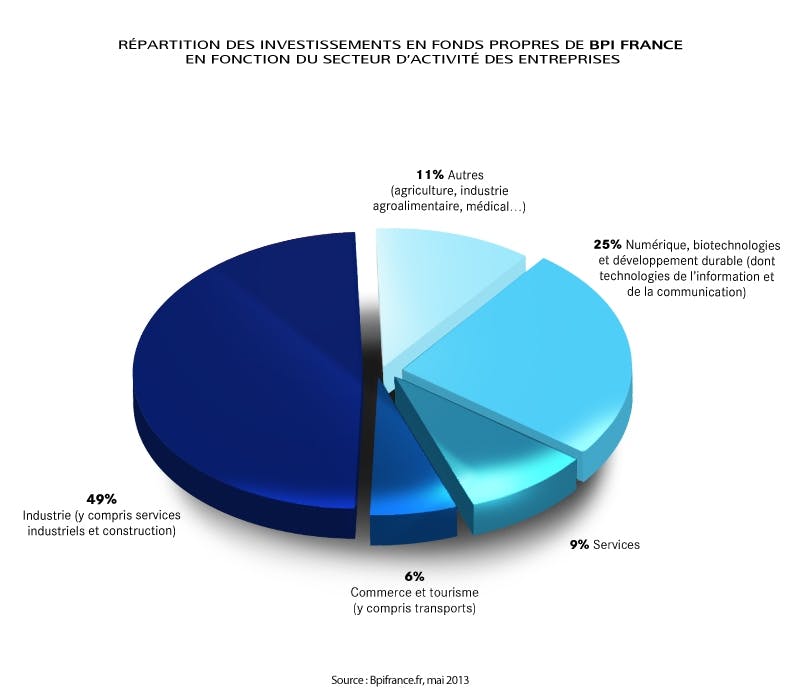

Bpifrance peut prendre des participations minoritaires dans des entreprises dans un objectif de développement et d'accompagnement sur le moyen ou le long terme. Les capitaux sont investis :

- directement dans les entreprises le plus souvent aux côtés de fonds privés,

- ou indirectement via des fonds de capital innovation et de capital développementaux côtés d’acteurs publics et privés (on parle alors de « fonds de fonds »).

Toutes les entreprises (PME, entreprise de taille intermédiaire, grande entreprise) peuvent bénéficier de ce type de financement dès lors qu’elles souhaitent :

- accélérer leur croissance,

- favoriser leurs projets d’innovation,

- soutenir leur développement international,

- avoir un partenaire dans l’acquisition d’activités complémentaires,

- trouver un partenaire de long terme à leur capital.

Les aides au financement des investissements et du cycle d'exploitation

Bpifrance propose différents types de prêts adaptés au besoin de financement des entreprises :

- prêts à moyen et long terme, crédit-bail mobilier et immobilier pour financer les investissements matériels (achat d'un local, acquisition de matériel, etc.) et les investissements immatériels (recrutement, publicité, etc.) ;

- prêts longs sans garantie pour financer les investissements immatériels et le besoin en fonds de roulement ;

- prêts pour financer un projet particulier (par exemple, une levée de fonds).

Les prêts accordés par Bpifrance peuvent être :

- cofinancés : le financement de l'entreprise est alors partagé entre la banque de l'entreprise et Bpifrance ;

- complémentaires : dans ce cas, l'entreprise doit obtenir un financement externe (apport en capital et/ou prêt bancaire) pour pouvoir emprunter auprès de Bpifrance.

La garantie des financements bancaires pour les TPE et PME

Afin de faciliter leur accès au crédit, Bpifrance propose de garantir à hauteur de 40 à 70 % les prêts bancaires en faveur des TPE et des PME ayant pour objet de financer :

- la création de l'entreprise et faciliter leur démarrage avec par exemple des fonds d’amorçage,

- sa vie courante (garantie des crédits de trésorerie),

- le développement de son activité (investissements matériels et immatériels),

- la reprise d'entreprise.

Bon à savoir : Afin de mettre à la disposition des PME innovantes une trésorerie immédiate, Bpifrance préfinance le crédit d’impôt recherche (CIR).

Crédit d'impôt pour la compétitivité et l'emploi : préfinancement du CICE

Bpifrance propose à toutes les entreprises, quelle que soit leur taille, de préfinancer leur crédit d'impôt pour la compétitivité et l'emploi (CICE) et de garantir les banques qui le préfinancent. Toutes les entreprises peuvent ainsi demander à Bpifrance une avance de trésorerie jusqu'à 85% du montant du CICE prévisionnel estimé pour l’année en cours. En échange de cette avance, elles cèdent leur créance future de CICE à Bpifrance.

- Voir aussi les démarches de préfinancement du CICE chez LCL

Partenariat Bpifrance-LCL : délégation d'instruction du dossier de garantie

Pour les demandes de crédits inférieurs à 100 000 euros*, Bpifrance délègue désormais à la banque l'instruction complète du dossier de garantie. Cela permet à l'emprunteur d'avoir une réponse rapide sur sa demande de crédit. En fonction de l'analyse du dossier de prêt, la banque propose la contre garantie de Bpifrance.

* montant maximum de l’encours de délégation, par entreprise.

Les aides publiques pour le financement d'un projet d’entreprise

Certains financements sont plus particulièrement destinés aux entreprises qui souhaitent développer des projets innovants ou exporter leur activité à l’étranger.

Les aides financières à l'innovation de Bpifrance

Bpifrance accompagne les projets innovants afin de permettre aux entreprises porteuses de ces projets de traverser la période difficile qui va de la R&D à la commercialisation (nouveaux produits ou services à composante technologique et ayant des perspectives concrètes de commercialisation).

Les formules d’accompagnement incluent notamment :

- des subventions, avances remboursables et prêts à taux zéro destinés à financer : les dépenses liées aux études de conception, définition et faisabilité du projet (Bourse French Tech), le développement du projet (conception du projet, recherche de partenaires, réalisation de prototypes ou de maquettes), la mise en œuvre d’un projet collaboratif d'innovation stratégique ou d’un partenariat technologique ;

- des prêts : pour préparer une levée de fonds ou financer les dépenses liées à l’industrialisation et à la commercialisation de l’innovation (recrutement, marketing, investissements matériels) ;

- des garanties de financement des prêts bancaires et des apports en capital.

Obtenir la qualification entreprise innovante Bpifrance

Bpifrance délivre la qualification « entreprise innovante » qui permet aux entreprises d’être la cible des investissements des fonds communs de placement dans l’innovation (FCPI).

BPIFRANCE SOUTIENT LES ENTREPRISES DU SECTEUR DE LA RESTAURATION Bpifrance soutient le financement des entreprises du secteur de la restauration via le Prêt restauration. Le Prêt restauration est un prêt dont le montant est compris entre 40 000 et 600 000 euros. Il finance la modernisation (travaux de rénovation, d'extension, de mise aux normes) ou la reprise d'une entreprise accompagnée d'une modernisation représentant au moins 20 % du coût total du projet. Il est nécessairement associé à un financement bancaire à moyen ou long terme.

Les aides à l'exportation et à l'implantation à l'étranger

Pour développer leur activité à l’étranger, les entreprises peuvent bénéficier d’un soutien financier de Bpifrance Export, un label issu du partenariat formé entre Bpifrance, Coface et Business France. Les aides peuvent prendre la forme :

- d’un accompagnement dans la démarche à l’export : identifier les opportunités, appréhender les pratiques commerciales locales, définir une stratégie d’approche, identifier et rencontrer des clients et des partenaires commerciaux, décrocher des commandes ;

- de prêts visant à financer votre croissance à l'international : les investissements immatériels, les investissements corporels à faible valeur de gage, les opérations de croissance externe, l’augmentation du besoin en fonds de roulement générée par le projet de développement ;

- d’une assurance des investissements à l’étranger : garantie des cautions bancaires, garantie des apports en fonds propres faits par l’entreprise à sa filiale étrangère ; garantie des revenus réinvestis ou rapatriés…

Avertissement : Les informations fournies par LCL proviennent de sources dignes de foi mais ne sauraient entraîner sa responsabilité en cas d'inexactitude.