La contribution différentielle sur les hauts revenus

« Pour contribuer au redressement des comptes publics », le PLF prévoit l’instauration d’une contribution permettant d’assurer une imposition minimale de 20 % des plus hauts revenus »(2)

Les redevables de cette contribution seraient les contribuables fiscalement domiciliés en France(3) dont le revenu du foyer fiscal serait supérieur à 250 000 euros, pour les célibataires, veufs, séparés ou divorcés, et 500 000 euros, pour les contribuables soumis à une imposition commune, à savoir les contribuables mariés ou partenaires d’un PACS (sauf exceptions)(4).

Le revenu du foyer fiscal retenu serait le revenu fiscal de référence (RFR)(5) après différents retraitements à la hausse ou à la baisse. Par ailleurs, certains revenus pourraient être retenus pour le quart de leur montant. Il s’agirait de ceux qui, par leur nature, ne sont pas susceptibles d’être recueillis annuellement et dont le montant dépasse la moyenne des revenus nets soumis à l’impôt sur le revenu (IR) au titre des trois dernières années.

Cette contribution serait égale, lorsqu’elle est positive, à la différence entre :

- le montant résultant de l’application d’un taux de 20 % au RFR,

- et la somme de l’IR, de la contribution sur les hauts revenus (CEHR), ainsi que des prélèvements libératoires de l’IR(6), majorée de 1 500 euros par personne à charge et de 12 500 euros pour les contribuables soumis à une imposition commune.

A noter : les prélèvements sociaux ne seraient donc pas pris en compte dans ce calcul différentiel.

Par ailleurs, afin de préserver certains avantages fiscaux ciblés, l’IR serait majoré de l’avantage en impôt procuré à raison de certaines réductions ou crédits d’impôt listés (exemple : réduction d’impôt pour adhésion à un centre de gestion, pour certains investissements productifs outre-mer et crédit d’impôt pour remplacement pour congé de certains exploitants agricoles).

Cette nouvelle contribution s’appliquerait à compter de l’imposition des revenus de l’année 2024 et jusqu’à celle des revenus de l’année 2026.

Afin d’éviter la remise en cause de réductions ou de crédits d’impôts afférents à des dépenses ou des investissements réalisés jusqu’au 31 décembre 2024, ces derniers seraient également ajoutés à l’IR pour le calcul de la contribution due au titre des années 2024, 2025 et 2026. Il s’agirait, par exemple, de la réduction au titre d’un investissement « PINEL »(7).

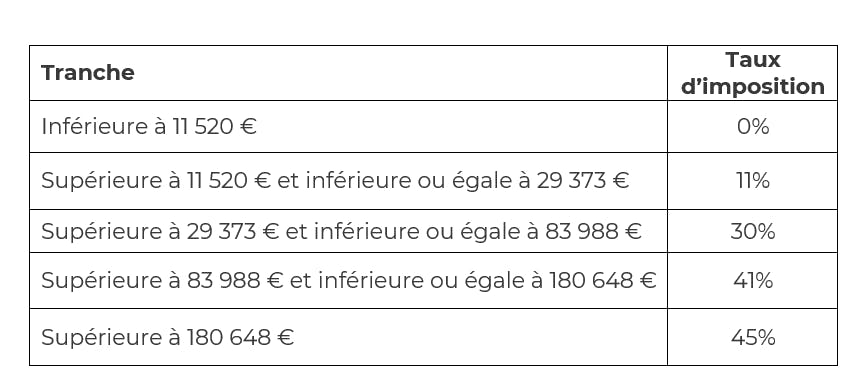

L’indexation du barème de l’IR

Comme chaque année, pour « neutraliser les effets de l’inflation sur le niveau d’imposition des ménages(8) », l’ensemble des tranches de revenus du barème de l’IR, ainsi que les seuils et limites qui lui sont associés (quotient familial, réductions d’impôt liées), seraient, finalement, indexés de 2 % (prévision d’évolution de l’indice des prix à la consommation hors tabac de 2024).

Le barème envisagé serait le suivant :

Cette revalorisation s'appliquerait notamment au plafonnement de l'avantage en impôt procuré par les demi-parts supplémentaires de quotient familial (1 794 euros - une demi-part) et des pensions alimentaires versées sous conditions à des enfants majeurs (6 807 euros).

Il est également prévu, pour les revenus perçus à compter du 1er janvier 2025, d’ajuster les limites des tranches de revenus des grilles de taux par défaut du prélèvement à la source (PAS).

L’impôt de plus-value en cas de cession pour le loueur en meublé non professionnel

Le PLF comprend des dispositions afin de revoir la méthode de calcul de la plus-value taxable en cas de cession d’un bien immobilier meublé par un loueur non professionnel(9)

Qu’est-ce qu’un loueur en meublé non professionnel ?

Pour l’imposition des revenus et des plus-values de cession, le Code général des impôts définit seulement le loueur en meublé professionnel.

La qualification de professionnel exige de remplir les deux conditions cumulatives suivantes : les recettes brutes annuelles (loyers courus taxes comprises) retirées de cette activité par l’ensemble des membres du foyer fiscal sont supérieures à 23 000 € et les recettes de la location en meublé excèdent les autres revenus d’activité du foyer fiscal.

Par défaut, si les critères ne sont pas remplis alors le « statut » est celui du non professionnel.

Aujourd’hui, en cas de cession, le régime d’imposition est celui des plus-values immobilières des particuliers (taux forfaitaire IR de 19 % + prélèvements sociaux de 17,2 % + taxe additionnelle éventuelle en cas de plus-value élevée + CEHR le cas échéant). La plus-value imposable est réduite d’un abattement au terme de la cinquième année de détention aboutissant à une exonération après 22 ans de détention pour l’IR et 30 ans pour les prélèvements sociaux.

Parallèlement, les contribuables relevant du régime de la location en meublé non professionnelle peuvent déduire de leurs recettes locatives imposables les amortissements afférents au logement loué, sous certaines conditions.

« Afin d’assurer une plus grande égalité de traitement entre les loueurs professionnels et non professionnels »(10), le PLF prévoit que le prix d’acquisition retenu pour le calcul de la plus-value soit minoré des amortissements admis en déduction pendant la période de location. La plus-value taxable serait donc, de fait, plus importante.

Ces dispositions s’appliqueraient aux plus-values réalisées lors de cession intervenant à compter du 1er janvier 2025

L’abattement pour le dirigeant de PME cédant en cas de départ à la retraite

Pour rappel, les plus-values réalisées par un dirigeant d’entreprise cédant sa société et faisant valoir ses droits à la retraite, peut se prévaloir d’un abattement fixe de 500 000 euros. Le reliquat de la plus-value pouvant être soumis au PFU de 12,8% ou par option au barème progressif de l’impôt sur le revenu.

Cet abattement fixe, qui nécessite de remplir différentes conditions, ne devait s’appliquer qu’aux cessions intervenues jusqu’au 31 décembre 2024.

Le texte du projet envisage de le proroger pour les cessions intervenant jusqu’au 31 décembre 2031(11).

Achevé le 14 octobre 2024 par Anne-Claire Lemoine, Responsable des expertises juridique et fiscale LCL Banque Privée et Cécile Roure, Juriste fiscaliste patrimonial LCL Banque Privée

(1) Projet de loi de finances pour 2025 n° 324 déposé le jeudi 10 octobre 2024.

(2) Article n° 3, exposé des motifs.

(3) Au sens de l’article 4 B du code général des impôts (CGI).

(4) Un mécanisme de décote serait prévu pour atténuer les effets de seuils lorsque le revenu serait compris entre 250 000 et 330 000 €, pour les célibataires, veufs, séparés ou divorcés, et entre 500 000 € et 660 000 €, pour les contribuables soumis à une imposition commune.

(5) Article 1417 IV 1° du CGI.

(6) Sauf pour les prélèvements libératoires afférents à des revenus perçus en 2024.

(7) Article 199 novovicies du CGI.

(8) Article n°2, exposé des motifs.

(9) Déjà évoqué dans le rapport LE MEUR publié le 15 juillet 2024.

(10) Article 24, exposé des motifs.

(11) Et de le porter à 600 000 euros pour les cessions au profit de jeunes agriculteurs.